Pourquoi le modèle buy and hold est efficace pour investir en bourse

En traçant 30 ans de fluctuations boursières, nous pouvons comprendre pourquoi il est préférable d’adopter une stratégie d’achat et de conservation d’actions.

Imaginons que nous sommes en 1994. Bill Clinton est président, Forrest Gump est le film le plus rentable de l’année, et vous disposez de 10 000 dollars à investir en bourse.

Source de l’image : Getty Images.

Où investir

Maintenant, pour rester réaliste, nous ne devons pas imaginer que nous connaissons l’avenir. Bien sûr, internet peut sembler prometteur, mais en 1994, ses possibilités sont encore assez limitées.

Vous appelez alors votre courtier en bourse (pas encore de trading en ligne) et lui demandez d’investir 10 000 dollars dans l’indice S&P 500. Votre courtier vous parle d’un nouveau produit : les fonds négociés en bourse (ETF). State Street en propose un nouveau : le SPDR S&P 500 ETF Trust (SPY 0,17%). Vous investissez la totalité de vos 10 000 dollars.

L’impact du temps sur votre investissement

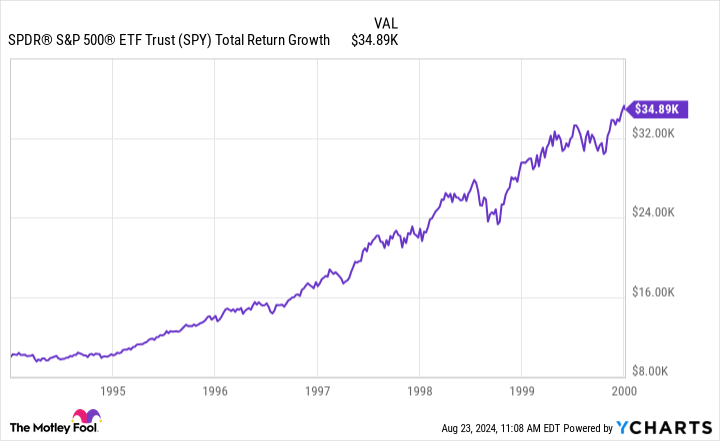

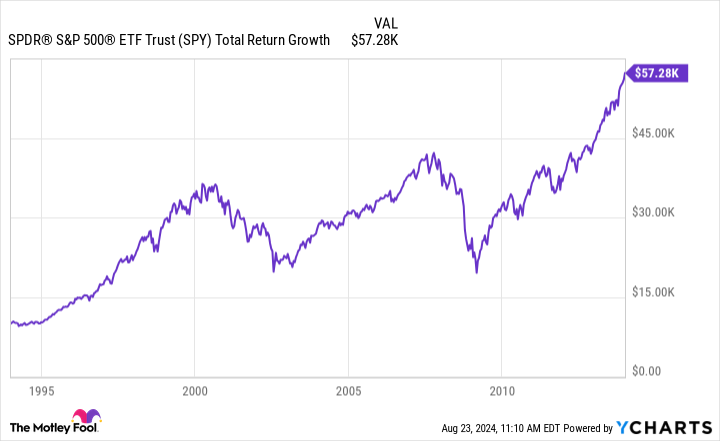

Votre investissement performe exceptionnellement bien dans les années 90. À l’aube du nouveau millénaire, vous avez plus que triplé votre mise :

Données du niveau de retour total du SPY par YCharts.

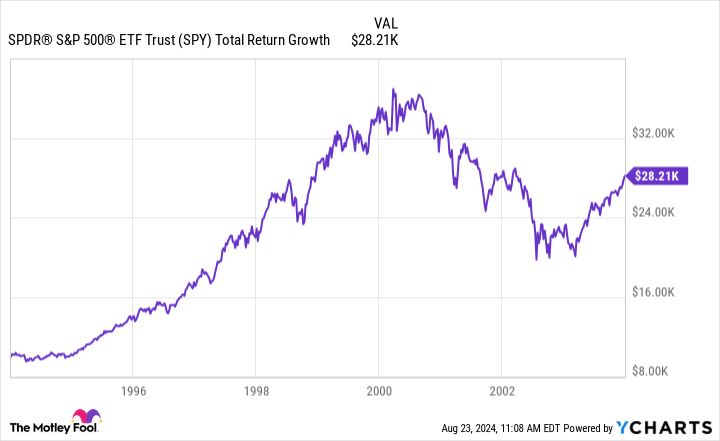

Cependant, ce bon départ est sur le point d’être mis à l’épreuve. De 2001 à 2003, la bulle Internet éclate et la valeur de votre investissement chute. À la fin de 2003, il vaut 27 000 dollars. Après avoir plus que triplé votre mise en moins de six ans, vous avez maintenant perdu 20 % de ce montant. Vous êtes frustré par la récente performance, mais vous continuez :

Données du niveau de retour total du SPY par YCharts.

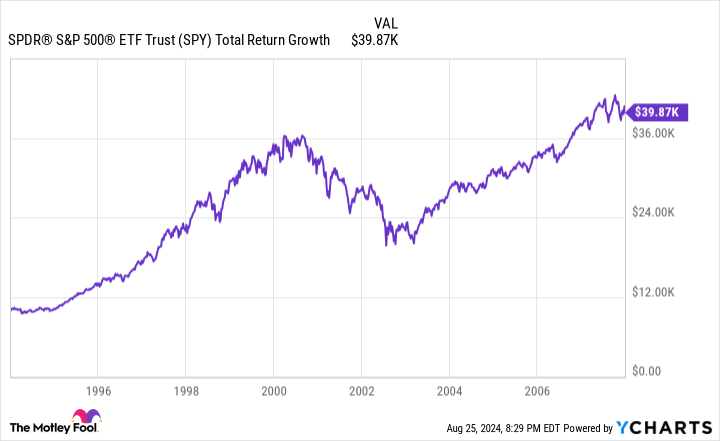

Le marché se redresse au cours des quatre années suivantes; au début de 2008, votre épargne-retraite a retrouvé toute sa valeur antérieure et même un peu plus. Elle vaut presque 40 000 dollars :

Données du niveau de retour total du SPY par YCharts.

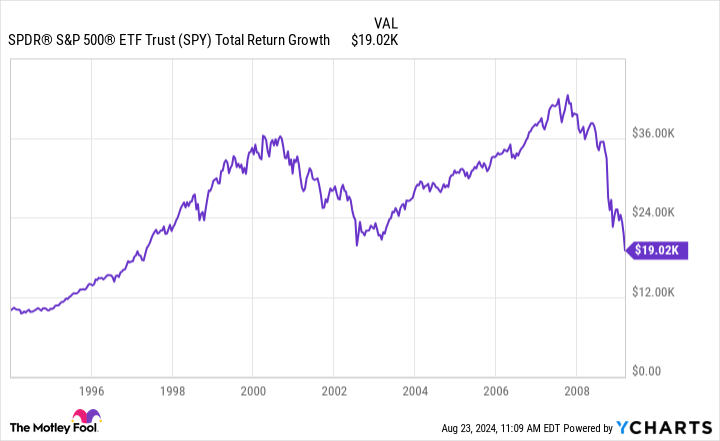

Puis tout bascule. Le marché immobilier s’effondre, suivi par une grande partie de Wall Street, en raison de produits dérivés complexes que personne ne semble comprendre. En seulement 15 mois, la valeur de votre portefeuille chute en dessous de 20 000 dollars – le niveau le plus bas depuis 1997 :

Données du niveau de retour total du SPY par YCharts.

Vous envisagez de changer de stratégie, voire de retirer votre argent et de renoncer définitivement à la bourse. Mais, finalement, vous décidez de persévérer – plus par résignation que par autre chose :

Données du niveau de retour total du SPY par YCharts.

Et vous savez quoi, cinq ans plus tard, en 2014 – vingt ans après le début de votre parcours – votre portefeuille vaut 57 000 dollars. C’est le montant le plus élevé jamais atteint. Certes, il y a parfois des gros titres effrayants, mais la bourse semble être sur la bonne voie.

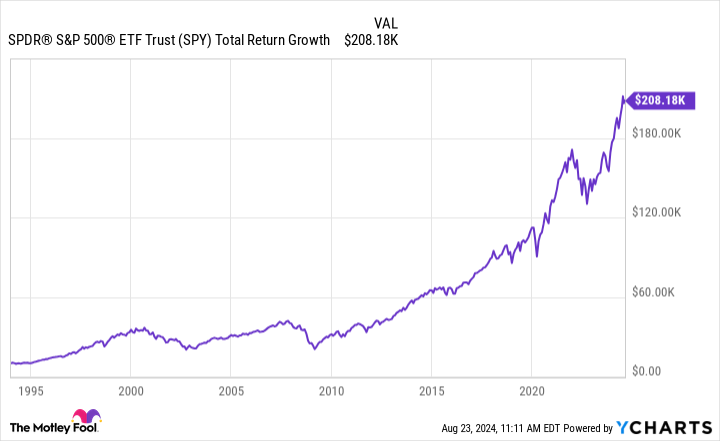

Vous vous engagez à garder votre investissement pour 10 années supplémentaires, ce qui vous amène droit jusqu’à aujourd’hui :

Données du niveau de retour total du SPY par YCharts.

Et wow, vous êtes content de l’avoir fait. Ce sont ces dix dernières années où les gains réels sont arrivés – grâce à la puissance de la capitalisation. De 2014 à 2024, votre portefeuille a explosé en passant de 57 000 dollars à plus de 208 000 dollars.

Comment améliorer encore plus cela

En espérant que cette séquence de rêve prouve quelque chose : la bourse, malgré ses hauts et ses bas, reste le moyen le plus fiable et le plus efficace d’accroître sa richesse avec le temps.

De plus, il existe plusieurs façons d’augmenter les rendements. L’une d’entre elles est l’investissement régulier, plutôt qu’un simple investissement ponctuel. Une autre est l’investissement dans des actions individuelles.

Imaginez comment un investissement supplémentaire de 10 000 dollars dans Apple en 2007 (l’année de l’introduction de l’iPhone par l’entreprise) aurait augmenté les rendements. Cet investissement seul serait aujourd’hui de 877 000 dollars. De même, un modeste investissement de 5 000 dollars dans Microsoft en 1995 (l’année de la sortie de son logiciel emblématique Windows 95) serait passé à 880 000 dollars.

La leçon à retenir : même un investissement modeste dans un fonds indiciel de base peut générer une quantité de richesse énorme – s’il est laissé à croître seul. Mais en investissant dans des actions individuelles, et en les conservant à long terme, vous pouvez récolter des récompenses qui changent vraiment la vie.

Source : www.fool.com