Prévisions de la Banque du Canada sur les taux d’intérêt : Des réductions à prévoir

Les économistes projettent que la Banque du Canada réduira les taux d’intérêt pour la troisième réunion consécutive la semaine prochaine, ce qui devrait marquer le début d’une tendance à la baisse constante des coûts d’emprunt au cours de l’année à venir, alors que l’inflation se calme.

Les décideurs menés par le gouverneur Tiff Macklem devraient abaisser le taux de référence de nuit à 4,25% lors de leur réunion du 4 septembre, selon l’estimation médiane d’un sondage réalisé en août par Bloomberg.

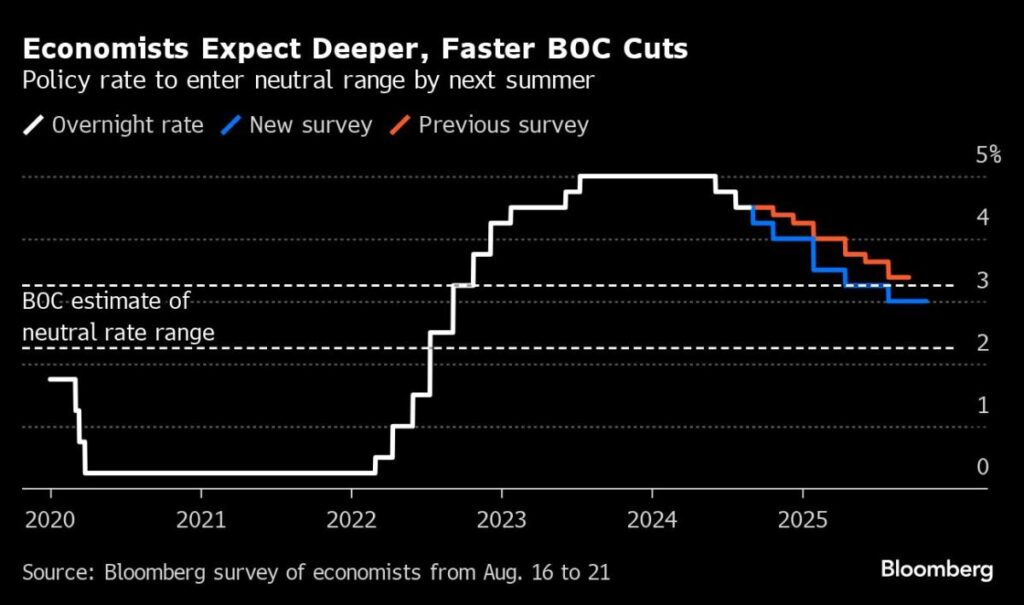

Les économistes prévoient également des réductions plus rapides et plus profondes des coûts d’emprunt au cours de l’année à venir, et voient la banque centrale réduire le taux directeur de 4,5% actuel à 3% d’ici juillet prochain. En 2026, le taux de nuit devrait être en moyenne de 2,75%, montrent les données.

Un retour progressif à une politique monétaire moins restrictive

Les résultats du sondage montrent que les perspectives des analystes concordent avec les attentes du marché pour un retour progressif à une politique monétaire moins contraignante – les traders sur les swaps de nuit parient également sur le fait que Macklem appliquera plus de 150 points de base d’assouplissement d’ici l’été prochain. Cela rapprocherait la position de la banque du taux neutre – où les coûts d’emprunt ne stimulent ni ne restreignent la croissance économique.

Le « atterrissage doux » tant convoité par Macklem reste également le scénario de base, selon les économistes, avec une croissance attendue de 1,7% pour l’économie canadienne en 2025 alors que les taux d’intérêt commencent à baisser et que la croissance des exportations s’accélère. Cela correspond au taux de croissance le plus élevé des pays du Groupe des Sept. L’inflation devrait atteindre l’objectif de 2% de la banque d’ici fin 2025, contre un rythme actuel de 2,5% par an.

Impact de la Fed sur les prévisions

Le changement de perspective intervient alors que les paris changent pour la trajectoire de la Réserve fédérale, où le président Jerome Powell est considéré comme rejoignant la tendance mondiale à assouplir les conditions monétaires en septembre. Plus tôt ce mois-ci, les marchés avaient commencé à anticiper des réductions plus rapides et plus profondes au Canada après que des données américaines ont montré que le marché du travail se fragilisait plus rapidement que prévu.

Les économies des deux pays étant profondément liées, un ralentissement aux États-Unis devrait se répercuter au Canada. Avec la Fed prête à agir, Macklem peut continuer à normaliser les coûts d’emprunt sans craindre de prendre trop d’avance sur la Fed et de risquer des conséquences pour le huard – une re-convergence des politiques des deux pays.

Le changement de perspective mondial sur les taux apporte également quelques bonnes nouvelles pour le Premier ministre Justin Trudeau et les responsables fiscaux du pays, qui luttent dans les sondages et font face à des coûts de service de la dette élevés. Les rendements des obligations gouvernementales canadiennes à 10 ans – un composant important des coûts d’intérêt du gouvernement fédéral – devraient atteindre en moyenne environ 3% au cours de l’année à venir, contre plus de 3,25% dans le sondage de juillet.

Source : finance.yahoo.com